すでに3社のカードローンを利用しているものの、足りなくなってついに4社目にトライ、という人も少なくないと思います。

でも、「カードローンは4社目から審査が一層厳しくなる」という話もあって、かなり不安です。

カードローン4社目の審査に通るポイントとは?

↓ 金融ブラックOK!スマホで即日融資 ↓

最初は1社だけだった借り入れが気づけば2社、3社に。

それでも足りなくなって、とうとう4社目に申し込もうと考えている方もいると思います。

しかし、たとえ返済が滞っていないとしても、すでに3社から借り入れている時点で審査に通る確率が下がってしまうことは確かです。

一体どうしたら4社目のカードローンの審査にパスできるのでしょうか?

この記事では、実際に4社のカードローンからお金を借りた経験のある方にアンケートを実施しました。

審査で気を付けるべきポイントや、どのように返済を行なったかなどを詳しくお聞きしたのでご紹介します!

お金借りられない時の最終手段まとめ|今日お金を作るには? >>

4社目から借り入れる前に知っておくべきこと

4社目から借り入れる時、審査で注意すべきことは以下のとおりです。

- 総量規制をオーバーしないようにする

- 申し込みブラックにならないよう、立て続けに申し込まない

- 虚偽の情報ではなく、正確な情報のみを提示する

しかし、一般的には「融資対象は他社借入3社まで」という業者が多くなっています。

4社から借り入れ、返済が行き詰まってしまっている場合には、債務整理を専門にしている弁護士などへ相談することも重要です。

関連記事

カードローン4社目で借りれたのはどこ?

ぶっちゃけ、借入先って

何社くらいまで審査が通るんでしょう?

基本的に、4社目になると

一気に審査が厳しくなるんだ

カードローンの審査基準は各社によってさまざまですが、実際問題として、4社目以降の借入となると審査は一気に厳しくなります。

近年は貸金業界全体が、多重債務者を減らすことに力を入れていることが一因です。

実際、申し込み条件に「他社からの借り入れは3社まで」と明記している業者も少なくありません。

とはいえ、中には4社以上から借り入れている人がいることも事実。

今回実施したアンケートでは、4社から借入を行なった方を対象に、借入先とその総額、借入に至った理由などをうかがいました。

ここではその中から数名の方を、プロフィールと合わせてご紹介していきます。

28歳病院勤務の女性

| 雇用形態 | 正社員 |

| 勤続年数 | 6年 |

| 当時の年収 | 420万円 |

| 3社目までのカードローン | ・アコム ・アイフル ・プロミス 合計60万円 |

| 4社目のカードローン | 三井住友銀行 40万円 |

Q.お金を借り入れた理由はなんですか?

A.妊娠中の健診費や、出産のための入院費としてお金が必要になってしまったことがきっかけです。

帝王切開になり、費用がさらにかかってしまいましたので新たに借入を繰り返しました。

返済は間に合っていましたが、毎月5万ほど返済に充てることになり、厳しかったです。

34歳建築業の男性

| 雇用形態 | 正社員 |

| 勤続年数 | 3年 |

| 当時の年収 | 300万円 |

| 3社目までのカードローン | ・アコム ・アイフル ・モビット 合計100万円 |

| 4社目のカードローン | 新生銀行 20万円 |

Q.お金を借り入れた理由はなんですか?

A.生活費や交際費、飲み代などです。

ギャンブルにも使いました。

消費者金融から総量規制ギリギリまで借りていたので、最後は銀行カードローンに申し込みました。

最低返済額でなんとか毎月返していましたが、ギリギリの生活でした。

4社以上は「多重債務者」と判断されやすい

4社以上になると審査が厳しくなるのはなぜでしょう?

そこまで借り入れていると

「多重債務者」と見なされやすいからだな。

上記でご紹介した方々は、いずれも4社目に銀行カードローンを選んでいます。

これはなぜかというと、「総量規制」に抵触しないためです。

総量規制とは、「年収の1/3までしかお金を借り入れられない」という決まりのこと。

これは貸金業者、つまり消費者金融や信販会社からの借り入れのみが対象となります。

銀行は貸金業者ではないため、すでに消費者金融から年収の3分の1以上を借り入れていても、銀行カードローンなら審査に通る可能性があるのです。

しかし、銀行カードローンが総量規制の対象でないからといって、必ず審査に通るわけではありません。

むしろ、銀行カードローンは消費者金融より金利が低い分、審査は厳しく行なわれます。

消費者金融以上に信用情報を重視しますので、すでに3社から借入をしていると「多重債務者」と見なされ、融資を断られることのほうが多いのです。

実際、4社から借り入れていたことのある方の多くは、毎月の返済がギリギリになったり、返済に充てるために新たに借り入れたりと、自転車操業に陥っていることが多くあります。

カードローン4社目の審査で注意したポイントは?

では、4社目から借り入れることができた方は、どのような点に注意して審査を申し込んだのでしょうか。

アンケートの回答を見ていきましょう!

26歳小売業の男性

| 雇用形態 | 正社員 |

| 勤続年数 | 3年2か月 |

| 当時の年収 | 320万円 |

| 3社目までのカードローン | ・アコム ・プロミス ・レイク 合計35万円 |

| 4社目のカードローン | 楽天銀行 20万円 |

Q.4社目のカードローン審査を受ける上で注意した点は何ですか?

A.借り入れ件数が多いため、借入希望額を総収入の3分の1を超えないように調整しました。

また、比較的審査が通りやすいと言われている会社を調べて申し込みました。

僕の場合、普段から楽天のクレジットカードを使っていたこともあり、返済も間に合っていたので、口コミと評判から楽天銀行を選びました。

借入額は少額だったのですが、結局後におまとめローンを利用することになりました。

44歳宅配ドライバーの男性

| 雇用形態 | 正社員 |

| 勤続年数 | 10年 |

| 当時の年収 | 350万円 |

| 3社目までのカードローン | ・アコム ・プロミス ・モビット 合計80万円 |

| 4社目のカードローン | 新生銀行 20万円 |

Q.4社目のカードローン審査を受ける上で注意した点は何ですか?

A.返済が遅れていると審査に通らないので、返済日だけは守りながら審査を受けました。

あとは申し込みブラックになることを避けるため、少しずつ間を置いて申し込みました。

勤続年数が長かったことと、信用情報に傷がついていなかった点が良かったと思いますが、正直に言って返済は大変でした。

審査通過のポイントは総量規制

立て続けに申し込まない

ネットで審査の通りやすいカードローンをリサーチする

返済はどの会社でも絶対に滞らせない

特に重視する人が多かったのは、「総量規制を気にして利用上限額を調整すること」。

上でもご説明した通り、本来なら銀行カードローンは総量規制の対象外ではありますが、それでも年収の3分の1を超えない範囲で借入希望額を設定することが1つのポイントのようです。

また、「短期間のうちに複数のカードローンに申し込まないこと」を心がけている人もたくさんいました。

立て続けに申し込む人は「申し込みブラック」と呼ばれ、それだけで審査に落ちてしまうことがあるのです。

審査で参照される信用情報には、「〇〇のカードローンに申し込みをした」という記録も掲載されるため、あちこちに申し込みまくっている人はどうしても印象が悪くなってしまうのですね。

申し込み情報は6ヶ月間残ると言われますので、すでに申し込みブラックになってしまった方は、半年間おいてから再申し込みすることをおすすめします。

4社目でも借りられる人の特徴

アンケート結果を見ると、4社以上から借り入れている人にはもう一つ共通点があることが分かります。

それは「正社員である」ということです。

貸金業もビジネスですから、当然ながら返済能力の高い人にしか融資したくありません。

それが4社目以上となると、なおさらです。

そのため、雇用と収入が安定している正社員や公務員の人の方が、パートやアルバイトの人よりも4社から借り入れられる可能性が高くなります。

中でも、上場企業に勤めている人や、勤続年数の長い人などは審査のスコアが高いです。

もちろん、だからといって無理な借り入れを重ねるのは危険ですので、総量規制の範囲内で、できるかぎり少ない利用にとどめましょう。

カードローン4社目での返済方法

4社以上から借り入れた人へのアンケートを見ると、「借り入れたはいいものの、その後の返済に行き詰まってしまった…」という方が少なくないことが分かります。

中には、月に10万円もの返済があった、と回答されている方も。

どうしてもキツイ、という時には、返済ができないと分かった段階で、すみやかに借入先に電話連絡をしましょう。

遅延損害金は発生しますが、早めに連絡を入れることで、マイナスイメージを最小限に抑えることができます。

しかし、遅れるにしろ返済はきっちり行なっていかなければいけません。

4社以上のカードローンから借り入れをした方はどのように返済をしていたのか、まとめてみました。

毎月最低額の支払い

借入先が4社ともなると、よほど収入が多い人でない限り、1社あたりの返済額を極力少なく抑える必要があります。

カードローンは、月々の最低返済額が決まっていますので、その額さえ返済すればOKです。

アンケートでも、「普段は最低額で返済を続けて、ボーナスや手当が入った時に一気に返済してしまう」という方がたくさんいました。

毎月約4万円ずつ返済しており、ボーナスで余裕があれば繰り上げ返済するようにしています。

同僚に飲みに誘われても断るしかなくて、そのたびに情けない気持ちでいっぱいになります。

一刻も早く完済したいので、次のボーナスで一括返済してしまおうと思っています。

(46歳タクシー運転手の男性)

ローンカードは使わない

返済を早く終わらせるためには、当たり前ですが「これ以上負債を増やさないこと」が大事です。

しかし、財布の中にたくさんのローンカードが入っていると、どうしても「どれか一枚なら使っても…」と思ってしまいがち。

まずはローンカードを目に入らないところに追いやってしまいましょう。

カードを使うことを完全にやめて、地道に返済しました。

最低返済額を支払うだけでもかなりの出費になっていたので、普段使えるお金が減り、生活費をかなり節約して過ごしました。

(35歳会社員の男性)

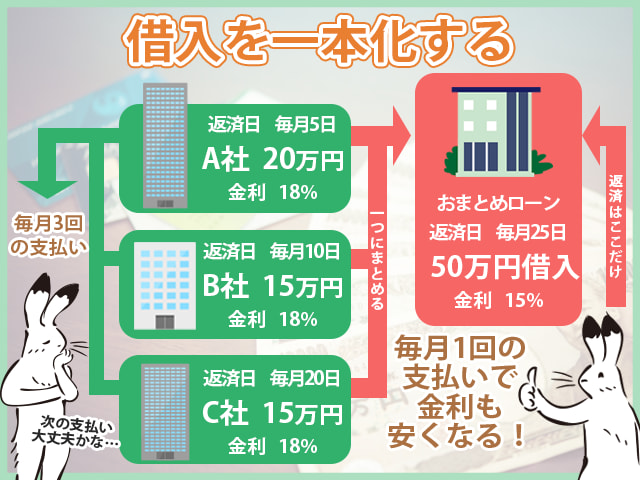

借入を一本化する

複数の借金がある方に検討してもらいたい方法の1つが、借り換えローンを利用することです。

借り換えローン(おまとめローン)とは、複数の借金を一本化するための専用のローンで、消費者金融でも銀行でも扱っています。

一本化すると、返済先が1箇所になるので管理がラクになりますし、金利の低いところを選べば、支払う利息の総額もぐっと減らせます。

4社以上もの借入先がある場合には、こうした借入の一本化を行なうことも有効な手段のひとつです。

ただし、借り換えローンにも審査がありますので、誰でも利用できるとは限りません。

また、利息が今より安くなるかどうかは、返済期間などによっても左右されます。

借り換えローンで借金を一本化したら、もうそれ以上借り入れないのはもちろんのこと、できる範囲で毎月多めに返済することが利息を減らすコツです。

借り入れを一本化して支払い先を一つにしました。

そこからはカードローンは利用せずに、支払いのみしています。

借入先が複数あったとき、支払いが重なって大切な友達の結婚式に参列できなかったことがありました。

とても悔しく、やるせない気持ちでいっぱいになり、そこからは返済のみに集中しています。

(34歳パート勤務の女性)

債務整理を行なう

もう自分の力だけでは返済が不可能だと判断した時には、然るべき機関に相談する必要があります。

債務整理と呼ばれる手続きを行なうことで、借金を減額したり、将来的に利子をカットしたりすることが可能です。

債務整理に関しては、弁護士事務所や司法書士、法テラス、国民生活センターなどに相談窓口が設けられています。

また、債務整理をすることで借金がどれくらい減るのかが分かるシミュレーターを利用することもできます。

借金に関する問題はなかなか人に相談できませんが、素直に、正直に話せば必ず解決します。

アンケート調査でも、最終的に債務整理を行なった、という方がいらっしゃいました。

返済中に転職をしたのですが、給料が減り、毎月の返済が難しくなったため、思いきって債務整理を行ないました。

債務整理が専門の弁護士事務所に赴き、話を聞いてもらうと、精神的にもとても楽になりました。

周りの人たちに借金の事実を隠すことがとても大変で、それが一番の重荷になっていたようです。

任意整理を行ない、しばらく借入はできなくなりましたが、これでよかったと思っています。

(27歳会社員の女性)

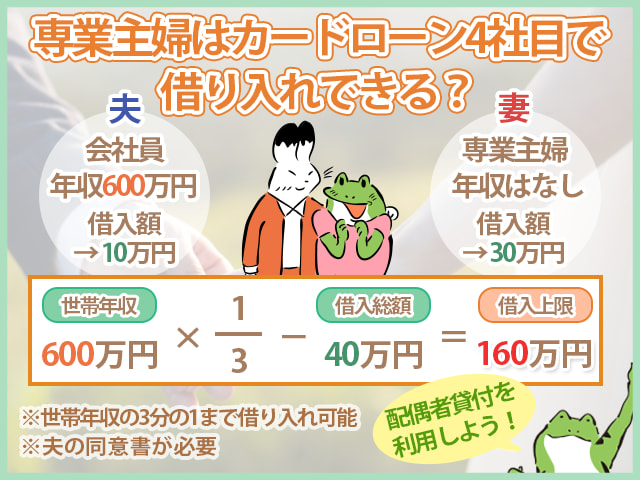

専業主婦でもカードローン4社目で借り入れできる?

実は専業主婦の中にも、「カードローンを3社利用しているけれど、足りない!」という方がたくさんいます。

「でも、4社めのカードローンを利用できる人って働いている人でしょ?専業主婦には難しいわよね…」と思われるかもしれませんね。

たしかに、専業主婦は借り入れできるカードローンが限られますし、それが4社めとなるとなおさら難しくなるのは事実です。

しかし、可能性はゼロではありませんので、申し込みのコツや注意点などを解説していきます。

銀行カードローンは多重債務に厳しい

専業主婦が借りやすいカードローンといえば、一般的には銀行のカードローンになります。

というのも、銀行は貸金業者ではないため、貸金業法にある「総量規制」の縛りを受けないからです。

総量規制は、「借り入れは年収の3分の1まで」というルールですので、そもそも年収が0の専業主婦の人はアウトとなります。

銀行は、貸金業法ではなく銀行法という別の法律が適用されるため、配偶者に収入があるなら借り入れできる可能性があるのです。

ただし、銀行カードローンの審査は年々厳しくなっていると言われています。

特に2社以上の借り入れに対しては警戒する銀行が増えているため、4社めとなると審査に通るのは至難の業のようです。

そもそも銀行カードローンは金利が低いので、その分、審査は消費者金融より厳しいことが多く、4社め以上の申し込み先としてはあまり適当ではありません。

↓ 金融ブラックOK!スマホで即日融資 ↓

配偶者貸付制度があるカードローンがおすすめ!

専業主婦が4社めのカードローンを利用できる可能性があるのは、一部の消費者金融です。

上述したように、消費者金融には総量規制の縛りがあるため、本来なら専業主婦の方は申し込めません。

しかし、それを可能にするのが「配偶者貸付」という制度です。

配偶者貸付とは総量規制の特例で、「本人の収入と配偶者の収入の合計の3分の1まで」の借り入れが認められます。

つまり、夫の収入と合体して申し込める、ということです!

配偶者貸付を行なっている消費者金融は決して多くありませんが、大手ではなく中小のレディースローンなどに比較的よく見られます。

配偶者貸付を利用するためには、配偶者の同意が必要です。

そのため、夫に内緒で申し込むことはできませんが、それさえクリアできるなら検討してみる価値はあるでしょう。

他社で延滞していないことは必須条件

一般的に、カードローン4社めとなると、どこでも審査は厳しいものとなります。

収入のない専業主婦の方となれば、なおさらです。

しかし、貸金業も商売ですから、きちんと返済してくれそうな人には融資を行なう可能性があります。

そのためにも、すでに利用している3社や、過去(5~10年以内)に利用していたローンなどを、すべて滞りなく返済していることが大切です。

他社のローンの返済状況は、信用情報機関に照会をかければすぐに分かります。

特に、返済日から61日以上または3ヶ月以上の延滞がある場合は、ほぼ必ず記録されるため、新たなカードローンの審査に通る可能性は非常に低いでしょう。

また、意外と見落とされがちですが、携帯の端末代の分割払いや奨学金の返済などを延滞した場合も、信用情報機関に登録されます。

すべてを延滞せず、きちんと支払っていることが必須条件と心得ましょう。

4社目で借りる前に「クレジットカード現金化」

もし申し込みブラックになってしまったら

お金の工面をどうすれば…

そんな人におすすめなのが

クレジットカードの現金化だ!

カードローンで申し込みブラックになってしまったら、どうやってお金を工面すればいいの?と思う方もいるかもしれません。

そんな方でも使えるのが、「クレジットカード現金化」です。

クレジットカード現金化なら、必要なのは「クレジットカード」「本人確認書類」「通帳(キャッシュカード)」だけで来店や審査の必要もありません。

専門業者を利用すれば、少ない手数料で最短その日のうちに現金を手に入れる事が出来ますよ。

まとめ:返済不能なら相談しよう

大事なのは返済と収入のバランス!

自力で返済できなくなったら、早めに多重債務の相談窓口へ

悩んでいるだけでは事態は悪化します!

4社のカードローンから借り入れを行なう時には、返済と収入のバランスを考え、無理のない範囲で利用することが何よりも重要です。

他社の返済を他からの借入で返済していると、状況は悪化するばかりでしょう。

自力での返済ができないと判断したら、まずは地域の消費者センターに併設されている多重債務の相談窓口へ足を運んでみてください。

弁護士や司法書士に頼るのが恥ずかしい、怒られると心配な方も大丈夫です。

債務整理は法律で認められている救済策ですし、専門家なら一人ひとりの事情をしっかりヒアリングした上で、どういった手続きを取ればいいのか詳しく説明してくれます。

また、クレジットカードのショッピング枠が残っている方なら、クレジットカードの現金化を利用して現金を手にするのも一つの方法です。

安易に借入先を増やさないよう、色々な方法を慎重に検討してみてくださいね。